家族信託

【家族信託】いま注目のオーダーメイド型の相続対策

相続対策として最近よく耳にするようになった「家族信託(民事信託)」。新しい相続対策として、相続の専門家である司法書士や税理士、銀行等の金融機関や保険会社、不動産会社向けのセミナーが全国各地で行われるようになり、「家族信託(民事信託)」への関心が高まってきています。

一方、一般の方々への認知度はまだまだ低く、実際に「家族信託(民事信託)」を手掛けている相続の専門家もまだまだ少ないのが現状ですが、従来の相続対策ではできなかったようなことでも「家族信託(民事信託)」を利用すればできるようになります。

「家族信託」とは?「家族信託」を一言でいうなら?

家族信託を一言でいうなら、「信頼する家族に財産を託して管理承継する方法」ということができます。

近年、認知症などにより判断能力が低下した時の財産の管理や遺言の代用(二次相続以降の承継者の指定)として利用されるケースが増えてきています。

「家族信託」・「民事信託」・「商事信託」の違い

以前は、信託銀行等の信託業の免許を持った会社に財産を信託しなければ、信託の仕組みを利用することができませんでした。

しかしながら、平成18年の信託法改正により、営利を目的としなければ、一般の個人にも財産を信託することができるようになりました。

現在、従来の信託銀行を中心とした営利目的の信託については「商事信託」、営利を目的としない信託については「民事信託」と呼ばれています。

そして、「民事信託」の中でも財産を家族に託すものについては、特に「家族信託」と呼ばれています。

「家族信託」は家族のための財産管理を家族自身の手で行うという点で、家族以外の第三者である信託銀行に報酬を払って財産管理をしてもらう商事信託とは大きな違いがあります。

家族信託は、信頼できる家族に財産の管理承継を託すことで、家族の願いを叶えていく手法であるともいえるでしょう。

いま「家族信託」が注目されている理由

いま、家族信託が注目されている大きな要因の1つは、従来の相続対策ではできなかったことが、実現できるようになったことにあるといえるでしょう。

従来の相続対策では不可能でしたが、家族信託を利用することで可能になったもの代表例として、次の2つが挙げられます。

- 1認知症対策としての「家族信託」

今までの財産管理では、判断能力が衰えた後においても財産を柔軟に活用することが難しかったが、「家族信託」を利用することで財産の柔軟な活用が可能になった。

- 2二次相続以降の承継者指定のための「家族信託」

今までの資産承継では、二次相続以降の承継者を指定することができなかったが、「家族信託」を利用することで二次相続以降の承継者を指定することが可能になった。

認知症対策としての「家族信託」

従来、認知症により判断能力を喪失してしまうと、本人の財産を管理するには成年後見制度を利用するしかありませんでしたが、成年後見制度を利用すると、資産を組み替える等して本人の財産を柔軟に活用することができませんでした。

ところが、家族信託を利用すれば、家族信託の目的に応じて、本人の財産を柔軟に活用することができます。

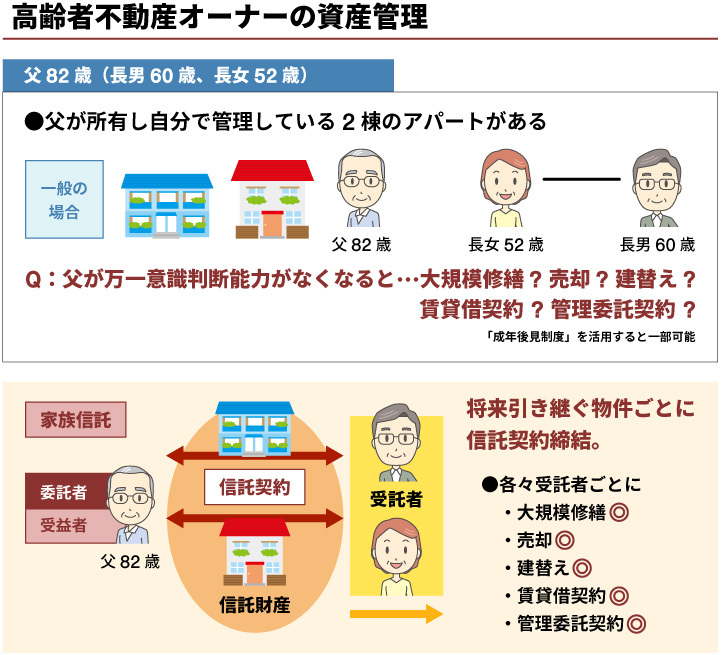

認知症対策として「家族信託」を利用するケース

委託者(父)が所有する2棟のアパートを信託財産として、それぞれのアパートについて、受託者として、長男及び長女にそれぞれ管理処分させることにより、委託者(父)が認知症などにより判断能力を喪失してしまった場合でも、アパートの契約の更新はもちろん、アパートの建て替えや売却をすることも可能になります。

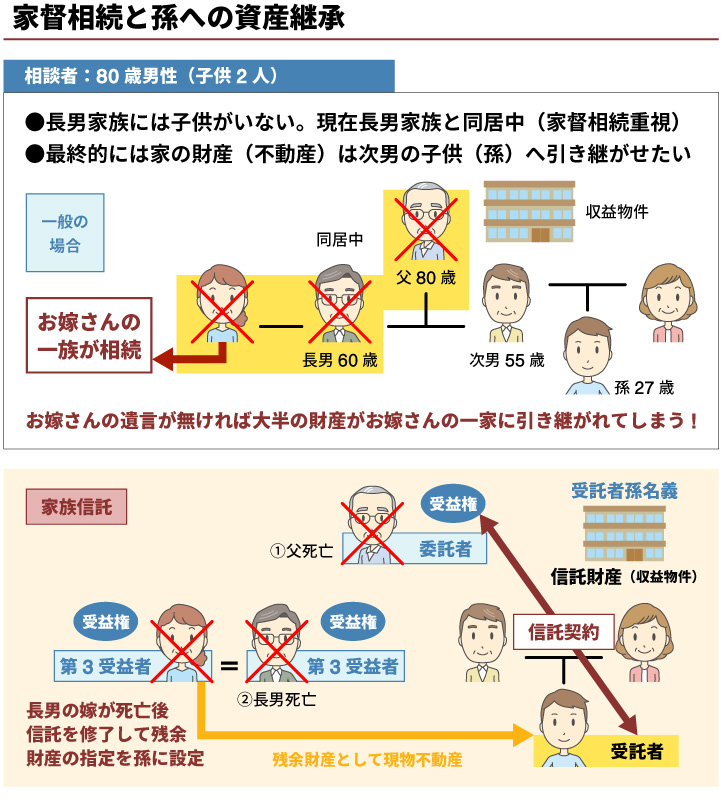

二次相続以降の承継者指定のための「家族信託」

遺言を作成して、自分が死んだ後に財産を誰に相続してもらいたいかを指定することができますが、その次に誰に相続させるかまで指定することはできませんでした。

ところが、家族信託を利用すれば、二次相続以降の承継者を指定することができます。

二次相続以降の承継者指定のために「家族信託」を利用するケース

委託者(父)が、受託者(孫)に不動産を信託財産として管理処分を任せます。当初の受益者を自分(父)、自分が死亡した後の受益者(第2受益者)を長男、長男が死亡した後の受益者(第3受益者)を長男の嫁、最終の財産の帰属先として孫を指定しておくことで、長男の嫁が最期まで自宅に居住できるようにしておきながら、長男の嫁が死亡した後には、一族(孫)に不動産が戻ってくるような仕組みを作ることができます。

「家族信託」のその他の利用方法

この他にも、自分が経営する会社の株式の承継や不動産の共有問題を解決したり、障がいを持つ子のためにも利用したりすることができます。

このように、家族信託を利用すれば、今までできなかったようなことができるようになるのです。

「家族信託」の仕組み

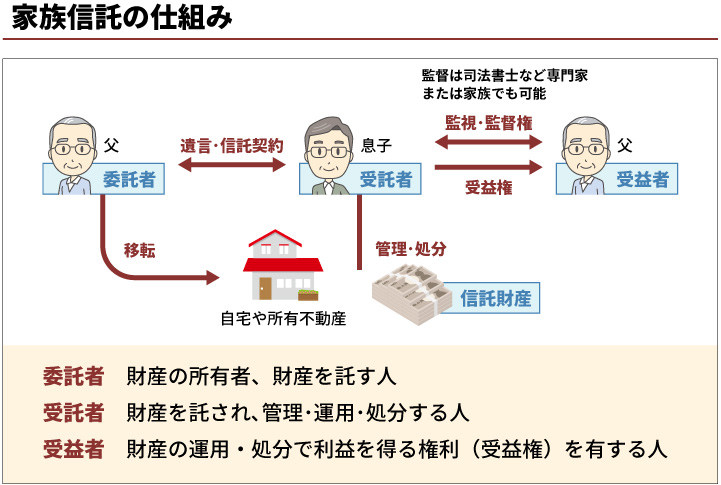

家族信託における主要な登場人物は、以下の三人です。

まず、委託者。財産を持っていて託す人(父)を委託者と言います。

次に、受託者。財産を託され、管理処分する人(息子)を受託者と言います。

最後に、受益者。財産の管理処分で利益を得る人(父)を受益者と言います。

家族信託の基本的な仕組みは、上記の三人の登場人物から成り立っています。

「家族信託」における主要な登場人物

委託者(父)は、契約により、受託者(息子)に委託者(父)の財産の管理処分を託します。管理処分を託した財産の事を信託財産と言います。

受託者(息子)の管理処分により発生した利益は受益者(父)が受け取ります。委託者(父)と受益者(父)が同一人物の場合には、贈与税等の課税はありません(委託者と受益者が同一人物でない場合は、贈与税の課税対象となりますので注意が必要です)。

信託財産の中に不動産がある場合は、形式上、不動産の名義を委託者(父)から受託者(息子)に変更する必要があります。名義が委託者(父)から受託者(息子)に変更されているため、委託者(父)が認知症などにより判断能力を喪失してしまっても、財産が凍結状態となることはなく、受託者(息子)は、単独で託された財産の処分(不動産の売却)をすることができるのです。

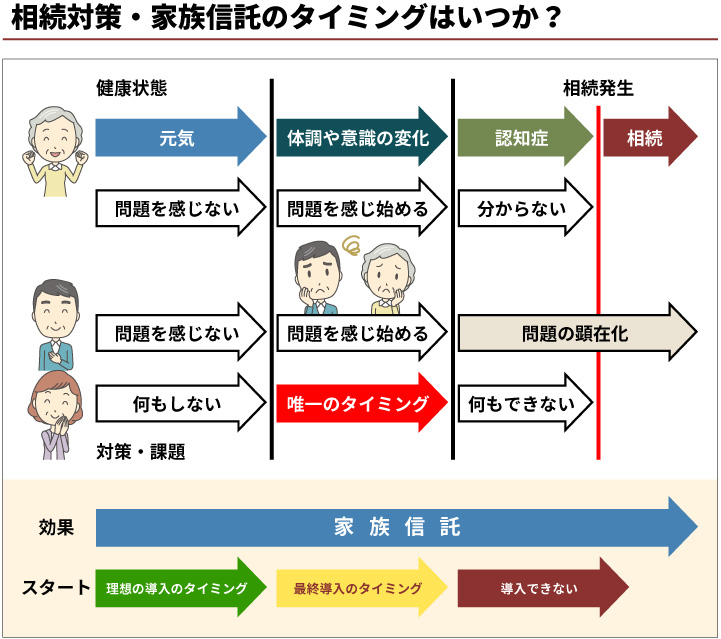

「家族信託」を始めるタイミングは?

家族信託を利用するには、財産を持っていて託す人(委託者)と財産を託され管理処分する人(受託者)の間で信託契約を締結しなければなりません。

したがって、いくら認知症対策になると言っても、実際に認知症になる前、判断能力を喪失する前の段階で信託契約を締結する必要があります。